Roma, 2 apr - La maturità verso cui si avvia il P2P lending chiama il settore a nuove importanti sfide. Il 2019 è stato definito, per esempio da Deloitte come l'anno della verità, in cui si farà selezione tra i soggetti che operano nel mercato e in cui a vincere saranno quelli che sapranno competere su temi come l'esperienza d'uso offerta agli utenti e la capacità di presidiare nicchie poco o per nulla servite.

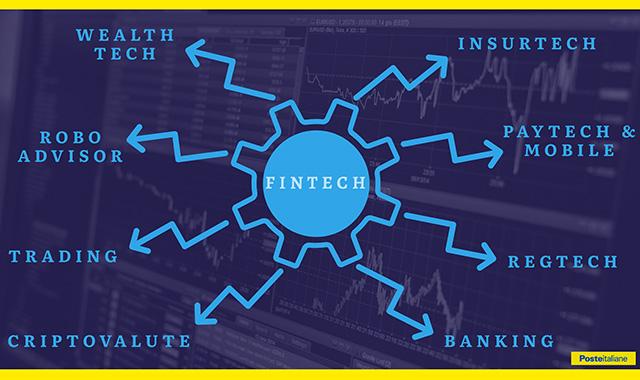

Dunque, sempre più, non sarà il prezzo a fare la differenza, ma la qualità della proposta per quei target che sono sempre più trascurati dagli operatori tradizionali. E questo vale a maggior ragione se si estende lo sguardo a tutto il FinTech, che si trova a dover realizzare una vera e propria missione: sviluppare casi di special finance e occupare quello spazio di domanda esistente ma non considerato dalle banche. Un esempio classico è proprio quello dei piccoli prestiti alle PMI. Secondo KPMG c'è una domanda inevasa di almeno 50 miliardi di euro in prestiti sotto i 100 mila euro che sono vitali per le microimprese ma che per le banche tradizionali sono un costo in quanto non producono alcun margine.

Una piattaforma innovativa che opera nel peer-to-peer lending riesce invece a erogare queste piccole somme, grazie alla struttura snella e specializzata, alla disintermediazione e alla tecnologia, che consentono di abbattere i costi. Là dove le banche non arrivano Il tema delle nicchie sta diventando dominante. Negli USA Kabbage, che eroga credito alle PMI, ha di recente sviluppato un prodotto che finanzia chi fa acquisti sul portale Alibaba: il servizio si chiama Pay Later Program ed è dedicato alle imprese yankee che comprano all'ingrosso presso l'e-commerce cinese.

Queste possono scegliere di chiedere a Kabbage, sulla cui piattaforma vengono reindirizzate direttamente da Alibaba, prestiti fino a 150 mila euro a un tasso dell'1,25% al mese (che risulta competitivo anche rispetto a prodotti di credito tradizionali). Non solo: il potente algoritmo di machine learning di Kabbage è in grado di analizzare, senza intervento umano, l'affidabilità creditizia del richiedente e approvare la richiesta in dieci minuti. Un chiaro esempio di come l'innovazione sia in grado di aprire mercati che resterebbero in alternativa inesplorati, in quanto una banca tradizionale non avrebbe possibilità di arrivarci.

Anche in Italia ci sono casi analoghi. Ad esempio Borsadelcredito.it ha realizzato un progetto per un segmento verticale di mercato a favore dei seller italiani di Amazon: BorsadelCredito.it offre una linea di credito dedicata ai venditori che operano sul portale di e-commerce da almeno tre mesi. Grazie ai prestiti erogati nei tempi rapidi del P2P lending, i seller hanno la possibilità di aumentare le scorte di magazzino e pagare i fornitori al giorno zero, ottenendo condizioni migliori di acquisto e quindi migliorando i propri margini.

Nel 2018 Borsadelcredito.it ha stretto un accordo con Italmondo SpA, tra i leader della logistica in Italia, con l'obiettivo di finanziare i "padroncini", ovvero piccoli trasportatori che si occupano delle consegne nell'ultimo miglio per conto del vettore milanese.

Nella sfida delle nicchie di mercato gli esempi sono molteplici: Illimity, la banca dalla fusione tra Spaxs e Banca Interprovinciale, si focalizza sulla nicchia del credito alle medie e piccole imprese ad alto potenziale ma con rating basso o senza rating, quella della gestione dei Corporate NPL e quella dei servizi di direct/mobile banking per imprese e famiglie. O, ancora, Satispay, l'app per i pagamenti via cellulare, punta a soddisfare la domanda dei Millennials che sempre più intendono pagare anche il caffè senza contanti.